×

Array

(

[fid] => 6980

[description] =>

[password] =>

[icon] =>

[redirect] =>

[attachextensions] =>

[creditspolicy] => Array

(

[post] => Array

(

[usecustom] => 1

[cycletype] => 1

[cycletime] => 0

[rewardnum] => 75

[extcredits1] => 0

[extcredits2] => 0

[extcredits3] => 0

[extcredits4] => 0

[extcredits5] => 0

[extcredits6] => 0

[extcredits7] => 0

[extcredits8] => 0

[rid] => 1

[fid] => 6980

[rulename] => 发表主题

[action] => post

[fids] => 32,52,67,447,1120,1151,1156,6750,6762,6763,6766,6769,6772,6773,6787,6796,6808,6809,6810,6813,6814,6820,6829,6830,6846,6856,6864,6865,6827,6930,6931,6776,6858,6880,6764,6932,6871,6758,6905,1116,6788,6812,6798,6736,6759,6842,6966,6767,6828,6924,6935,6936,6938,6940,6941,6826,6909,6803,6919,6911,6908,6881,6920,6912,6913,6921,6925,6922,6789,6818,6819,6872,6928,6969,6889,6888,6917,6939,6947,6961,6937,6943,6970,6869,6900,6902,6783,6817,1111,6870,6821,6951,6876,6952,6954,6960,6942,6910,6949,6962,6963,6964,6927,6926,6973,6728,6929,6874,6894,6896,6885,6857,6868,1113,6778,56,6844,6878,6802,6933,6811,6923,6877,6875,6918,6892,6757,6832,6833,6795,6793,6848,6837,6849,6850,6851,6852,6853,6854,6863,6882,6836,6790,6838,6794,6791,6873,555,6895,6934,6958,6944,6945,6907,6779,6886,6950,6904,6956,6862,6957,6855,6955,6959,6914,6965,6971,6972,6953,6975,6976,6799,6974,6824,6815,6891,6866,6979,6977,6765,6903,6948,6845,6879,1121,6980

)

[reply] => Array

(

[usecustom] => 1

[cycletype] => 4

[cycletime] => 0

[rewardnum] => 0

[extcredits1] => 0

[extcredits2] => 0

[extcredits3] => 0

[extcredits4] => 0

[extcredits5] => 0

[extcredits6] => 0

[extcredits7] => 0

[extcredits8] => 0

[rid] => 2

[fid] => 6980

[rulename] => 发表回复

[action] => reply

)

[digest] => Array

(

[usecustom] => 1

[cycletype] => 4

[cycletime] => 0

[rewardnum] => 0

[extcredits1] => 0

[extcredits2] => 0

[extcredits3] => 0

[extcredits4] => 0

[extcredits5] => 0

[extcredits6] => 0

[extcredits7] => 0

[extcredits8] => 0

[rid] => 3

[fid] => 6980

[rulename] => 加精华

[action] => digest

)

)

[formulaperm] => a:5:{i:0;s:0:"";i:1;s:0:"";s:7:"message";s:0:"";s:5:"medal";N;s:5:"users";s:0:"";}

[moderators] =>

[rules] =>

[threadtypes] => Array

(

[status] => 1

[required] => 0

[listable] => 0

[types] => Array

(

)

)

[threadsorts] => Array

(

)

[viewperm] =>

[postperm] =>

[replyperm] =>

[getattachperm] =>

[postattachperm] =>

[postimageperm] =>

[spviewperm] =>

[seotitle] =>

[keywords] =>

[seodescription] =>

[supe_pushsetting] =>

[modrecommend] => Array

(

[open] => 0

[num] => 10

[imagenum] => 0

[imagewidth] => 300

[imageheight] => 250

[maxlength] => 0

[cachelife] => 0

[dateline] => 0

)

[threadplugin] => Array

(

)

[replybg] =>

[extra] => a:2:{s:9:"namecolor";s:0:"";s:9:"iconwidth";s:0:"";}

[jointype] => 0

[gviewperm] => 0

[membernum] => 0

[dateline] => 0

[lastupdate] => 0

[activity] => 0

[founderuid] => 0

[foundername] =>

[banner] =>

[groupnum] => 0

[commentitem] =>

[relatedgroup] =>

[picstyle] => 0

[widthauto] => 0

[noantitheft] => 0

[noforumhidewater] => 0

[noforumrecommend] => 0

[livetid] => 0

[price] => 0

[fup] => 6974

[type] => sub

[name] => 币圈资讯

[status] => 1

[displayorder] => 0

[styleid] => 0

[threads] => 84891

[posts] => 84962

[todayposts] => 0

[yesterdayposts] => 0

[rank] => 56

[oldrank] => 57

[lastpost] => 2760085 The Smarter Web Company 筹集 500 万美元,用于增持比特币 1756189025 比推快讯

[domain] =>

[allowsmilies] => 1

[allowhtml] => 1

[allowbbcode] => 1

[allowimgcode] => 1

[allowmediacode] => 0

[allowanonymous] => 0

[allowpostspecial] => 1

[allowspecialonly] => 0

[allowappend] => 0

[alloweditrules] => 0

[allowfeed] => 0

[allowside] => 0

[recyclebin] => 1

[modnewposts] => 0

[jammer] => 0

[disablewatermark] => 0

[inheritedmod] => 0

[autoclose] => 0

[forumcolumns] => 0

[catforumcolumns] => 0

[threadcaches] => 0

[alloweditpost] => 1

[simple] => 16

[modworks] => 0

[allowglobalstick] => 1

[level] => 0

[commoncredits] => 0

[archive] => 0

[recommend] => 0

[favtimes] => 0

[sharetimes] => 0

[disablethumb] => 0

[disablecollect] => 0

[ismoderator] => 0

[threadtableid] => 0

[allowreply] =>

[allowpost] =>

[allowpostattach] =>

)

|

最佳 DeFi 代币模型:治理代币 or 生产性代币 or veToken?

[复制链接]

|

当前离线

经验:

天策币:

活跃币:

策小分:

总在线: 分钟

本月在线: 分钟

|

|

|

注:原文作者为 Bankless 代币经济学是一个新兴的领域。 该行业正在集体探索最佳设计、分配、效用、治理框架和其他一切。而这实际上是一张空白的画布。 随着代币团队多年来的实验,我们已经看到了几个不同的代币模型作为标准出现。 比如无价值的治理代币的崛起,如 DeFi 之夏的 UNI 和 COMP。 还有像 MKR 和 SNX 这样的现金流代币,多年来也一直是主力军。 最近,我们还看到了投票托管模型(veToken)在行业领先的项目中获得越来越多的关注。 那么,哪一种是最好的模型呢? 这就是我们要深入探讨的问题。 首先,概述一下不同的代币模型及其设计。其次,我们将评估这些代币的价格表现指数,看看是否会有一个赢家。 以下。 不同类型的代币模型如前所述,我们看到的主要有三种类型的代币模型: 治理代币例子:UNI, COMP, ENS 有一段时间,治理代币是 DeFi 的标准代币模型,由 Compound 和 Uniswap 在 2020 年推广开来,正如其名,它有着对协议的治理权。 但有种说法是,这些代币是无价值的。它们没有经济权利。一代币只是等于一投票权 -- 仅此而已。 通常,社区对治理代币有很多的批评。 没有现金流!哪来的价值? 这是一个公平的批评。著名的治理代币如 UNI 和 COMP 不从协议的商业活动中获得任何红利(即 Uniswap 的交易和 Compound 的借贷)。这主要是出于法律原因。在大多数情况下,由于缺乏现金流权,治理代币有助于最大限度地减少监管风险。 但正如 Joel Monegro 在我们的播客中所概述的那样,对协议的影响显然有一些价值。这很难估计,但它是存在的。 还有一个常见的假设是,这些代币最终会在未来对协议的经济权利进行投票 --Uniswap 现在就在做这样的事情。该协议目前正在讨论开启收费开关,从流动性供应商那里抽取利润。 虽然费用转换的利润不会直接计入 UNI 代币(它将进入 DAO 金库),但这是一个早期迹象,表明这一论点将在长期内发挥作用。而这一切只需要一个提议。 虽然反对者会说治理代币在投资组合中没有地位,但 Uniswap 的 90 亿美元的估值恐怕不同意这种说法。 当然,它是否是表现最好的代币模型是另一个问题(我们将在下面回答这个问题)。 质押/现金流例子:MKR, SNX, SUSHI 虽然有些协议选择了无价值的治理代币路线,但其他协议如 MKR、SNX、SUSHI 决定将经济权利赋予其代币持有人。 上述这些代币都从协议的商业活动中获得收入。MakerDAO 是最早开创这种模型的公司之一。来自 Dai 贷款的协议收入(应计利息)被用来回购和燃烧 MKR。这已经实行了多年。通过持有 MKR,你可以通过市场上永久减少的 MKR 供应量间接赚取现金流权。 虽然 MKR 提供被动持有,但 SNX 和 SUSHI 要求用户质押代币,以便开始接收收益。这两个协议都从交易活动中产生费用,并将其重新分配给协议上的质押者。对于 SNX 来说,除了质押所分配的 SNX 之外,用户还可以每周获得 sUSD(Synthetix 的原生稳定币)。另一方面,SUSHI 质押者可以从协议中获得更多的 SUSHI,由协议自动在市场上回购。 请注意,对于质押/现金流代币,我们不应该将原生通胀视为收入的一部分!这方面的主要例子是 Aave。它就像一个伪生产性代币。虽然协议允许用户质押 AAVE(stkAAVE),但质押并没有从协议活动中获得任何外生的现金流 -- 它只是来自 DAO 金库里的 AAVE。 投票托管(veToken 模型)例子:CRV, BAL, YFI 投票托管代币是目前代币经济设计镜头下的元游戏,由 Curve Finance 提出。通过这种模型,持有人可以选择将他们的代币锁定在预定的时间内(通常从 1 周到 4 年不等)。 通过锁定他们的代币,用户会收到一个基于质押时间的 veToken(CRV 为 veCRV)。举例来说,一个用户押注 1,000 个 CRV1 年,将收到 250 个 veCRV,而如果他们押注同样的金额 4 年,他们将收到 1,000(250 x 4)个 veCRV。 这里的关键是,veTokens 通常对协议有一个特殊的权利范围。对于 Curve,veCRV 持有者有权投票决定哪些流动性池子获得 CRV 流动性挖矿奖励,以及在他们 LP 时给予提升的奖励。此外,veCRV 持有者还可以从交易费和任何流经该协议的贿赂中获得分红权。 总的来说 --veToken 模型采用了上述两种代币模型,并在其周围增加了一些额外的效用,创造了一个非常引人注目的案例。 接下来,让我们深入了解这些代币的表现。 历史表现 我们将采取一个非常简单的方法进行分析(我是一个简单的人)。 我们将对属于每个类别的三种代币进行平均加权,然后衡量它们在 YTD(年初至今) 的价格表现 -- 接近加密货币市场的相对顶部。 由此,我们将能够衡量哪种代币模型在市场陷入长期熊市时最具价格弹性。显然,这里面有很多细微的差别,包括基本面、催化剂、空间内的叙事,等等。 但不管怎样,我们将对当下不同类型的代币模型有一个简单的评估。 不同模型如何叠加 指数: 治理代币:UNI, COMP, ENS 生产性代币:MKR, SNX, SUSHI 投票托管代币:CRV, BAL, FXS 首先,我们得承认 2022 年对加密货币来说并不是最好的一年。BTC 和 ETH 从年初开始都下跌了约 - 50%。 因此,如果大多数其他代币的跌幅相同,甚至更糟,都没什么好惊讶的,因为它们的风险较高,而金融市场作为一个整体处于规避风险的情绪中。 不过,看到这些资产按其代币模型分类后的表现,确实很有意思。

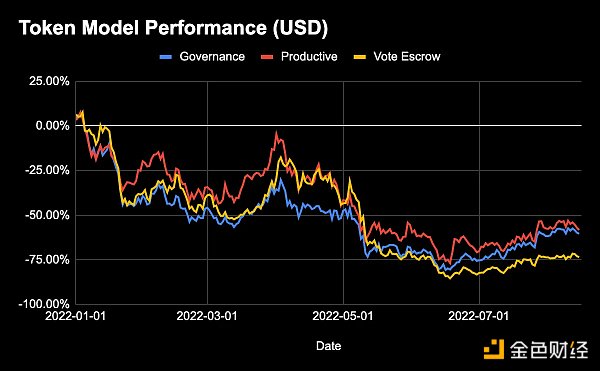

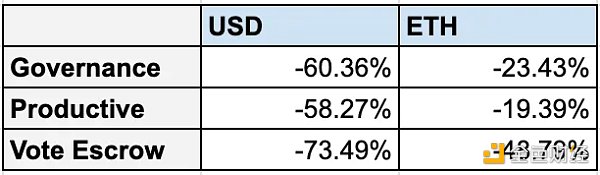

当在每个类别中取三个代币的平均加权指数时,以下是我们得到的 YTD 价格表现。

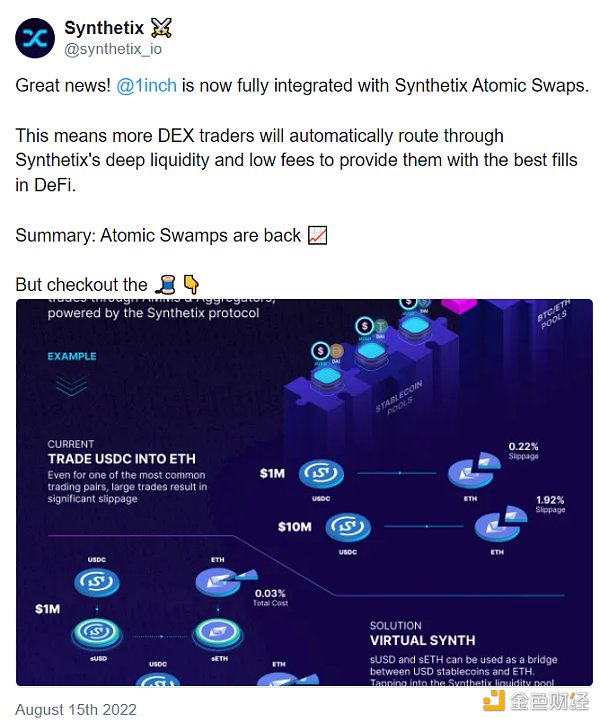

虽然直觉上许多人认为治理代币应该表现最差,因为他们被广泛认为是无价值的,但投票托管代币实际上是三种代币模型中平均表现最差的。需要注意的是,这一成绩不包括持有者从协议费、贿赂和任何其他正向现金流活动中获得的任何收益。 无论怎样,鉴于加密货币投资者对代币模型的积极情绪,这仍然相当令人惊讶。投票托管模型是目前代币经济设计世界中的元游戏。它具有令人信服的锁定动态,赚取现金流,并具有强大的治理权利(如指导流动性激励)。 有趣的是,vetoken 中并不是只有一个代币拖了另外两个的后腿。所有这 3 种代币对美元和 ETH 的表现都相当糟糕。Curve,该模型的先驱,下跌了 - 71%。同时,Frax 的 FXS 下跌了 - 84%,而 BAL 即使是在 3 月份实施的投票托管模型,也下降了 - 61%。 那么,原因是什么呢? 一个角度是,投票托管代币通常有大量的代币释放量。例如,Curve 目前每天向该协议的流动性提供者分发超过 100 万枚 CRV。根据 CoinGecko 报告的流通供应量,这相当于在未来一年内超过 100% 的通胀。同样,Balancer 目前每周分发 14.5 万枚 BAL,相当于超过 21% 的年化通胀。 另一方面,Frax 只释放了大约 7% 的代币供应作为对 LP 的奖励。虽然这一数字并不疯狂,但 Frax 的糟糕表现可能主要归因于 Terra 之后算法稳定币的下跌,以及由此导致的 4pool 的失败推出。 退一步讲,平均而言,生产性代币是表现最好的。这主要是由 SNX 推动的,它自年初以来只经历了 - 35% 的下跌。这可能是由于最近该协议的原子交换在聚合器(即 1inch)中成功整合所致 -- 该代币从 6 月份的底部反弹了 135%。

SNX 之外,MKR 的表现与一篮子资产持平,为 - 57%,最大的跌幅为 SUSHI,在其治理和运营动荡 |

|

|

|

|

|

|

|

|

|